4+7周年交卷 5大现象值得关注 |

|

医药网5月29日讯 4+7集采落地执行至今已一年有余,截至2019年底,11个试点地区平均采购执行进度为183%。回顾25个品种及中标企业在2019年部分试点地区(北京、天津、上海、重庆、广州、深圳、成都、沈阳、西安)的销售情况,大致呈现5种现象。目前11个试点地区续标主要分为跟省标和重新谈判两种模式,部分品种已更换中标企业。

4+7落地执行一周年,5大现象值得关注

4+7集采于2019年3月开始陆续落地执行,至今已全部到期并纷纷开启续标模式。官方数据显示,截至2019年底,4+7试点地区平均采购执行进度为183%,中标品种占通用名药品采购量的78%,执行情况好于预期。本文以2019年重点城市公立医院化学药终端9个试点地区(北京、天津、上海、重庆、广州、深圳、成都、沈阳、西安)的样本数据,回顾25个品种及中标企业的销售情况,结果大致呈现5大现象。

表1:2019年4+7品种在9个试点地区的销售额增长情况

现象1:整体呈“量增价减”,个别例外

以9个试点地区销售数据进行分析发现,与2018年相比,4+7品种在2019年整体呈现“量增价减”的趋势,虽然销售量有所增加,但由于价格大幅下降,因此整体销售额出现下滑,其中恩替卡韦、帕罗西汀、赖诺普利、氟比洛芬酯4个品种销售额下滑超过50%,可见医保控费效果明显。

但也有部分品种例外,如右美托咪定,该品种2019年销售额同比2018年增长2.95%,主要原因在于右美托咪定由扬子江独家过评,竞争格局良好,因此能以降幅较小的价格中标,实现量价双丰收;与右美托咪定相似情况的还有培美曲塞,该产品2019年销售额同比下滑8.39%,与其他品种相比,下滑程度较低。

现象2:中标企业排位不变或有提升

25个品种中标企业销售额及市场份额无论上涨或下滑,2019年企业在该品种排名均不变或有所提升。短期来说,集采中标对企业来说有利于巩固或提升品种市场地位,长期来说还有待观察。

11个品种中标企业排位不变,其中有4个品种中标企业市场份额同比2018年是下滑的;14个品种中标企业排位上升,其中有1个品种中标企业销售额同比2018年是下滑的,京新药业的氨氯地平、汇宇制药的培美曲塞上升位次均超过10位(含10位)。

现象3:部分中标企业“此消彼长”

阿托伐他汀、氯吡格雷、帕罗西汀、奥氮平、福辛普利5个品种,中标企业2019年的销售额同比2018年有所下滑,但市场份额有所提升,在该品种厂家排名中保持不变或有提升。

5个品种拥有生产批文厂家数均不多,华海的帕罗西汀2019年销售额同比下滑24.29%,但市场份额同比增加21.19%,排名上升一个位次,主要是因为其他未中标企业销售额下滑明显;豪森的奥氮平以降幅较小的价格中标,销售额下滑幅度小,且对其他未中标企业进行替代,因此市场份额提升;2018年阿托伐他汀主导企业为原研厂家辉瑞及北京嘉林,其他仿制药企业市场份额较小,4+7集采后,嘉林的产品因价格下降导致销售额下滑,但由于主规格为公司优势规格,所以市场份额仍有所提升。

现象4:部分中标企业“欠收”

恩替卡韦、吉非替尼、替诺福韦二吡呋酯、氟比洛芬酯4个品种,中标企业2019年的销售额同比2018年有所下滑,且市场份额也降低,但在该品种厂家排名中保持不变。

恩替卡韦、替诺福韦二吡呋酯2个品种主要因为降幅过大(均超过90%)导致销售额大幅下滑,中标企业的市场份额反而出现下降;吉非替尼、氟比洛芬酯2个品种中标企业在2018年市场份额较高(前者阿斯利康占比85.37%,后者北京泰德占比99.6%),随着销售额下滑,市场份额也跟着下降。值得注意的是,阿斯利康中标吉非替尼后,虽然销售额及市场份额均下滑,但齐鲁的进口替代趋势暂时得到减缓。

现象5:部分中标企业“双丰收”

16个品种中标企业2019年的销售额同比2018年有所增加,且市场份额也有所提升。16个品种中有14个品种中标企业在2018年无销售额或销售额较低,市场份额低于10%,可见光脚企业在4+7中抢先挣得政策红利。

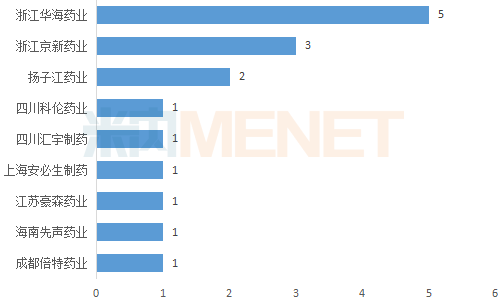

图:16个品种企业分布情况

16个品种涉及9家药企,华海药业共有6个品种中标,其中5个品种在2019年的销售额与市场份额双增长。由于过评企业少,华海药业5个品种降幅均不大,且在2018年的销售额及市场份额(小于5%)均较小,4+7中标后迅速占领市场。

光脚企业的典型代表还有扬子江药业与四川汇宇制药。扬子江的右美托咪定于2018年6月以新分类获批上市,在2018年的销售额基本为0,4+7集采后销售额大涨70637.5%,一跃成为该品种领军企业,而原本占主导地位的恒瑞医药因产品未过评而无缘竞标,市场逐渐被蚕食;四川汇宇制药的培美曲塞2017年底以新分类获批,2018年市场份额不到0.1%,4+7集采后销售额涨34560%,同样成为该品种领军企业。

11个城市两种模式续标,这些品种“易主”

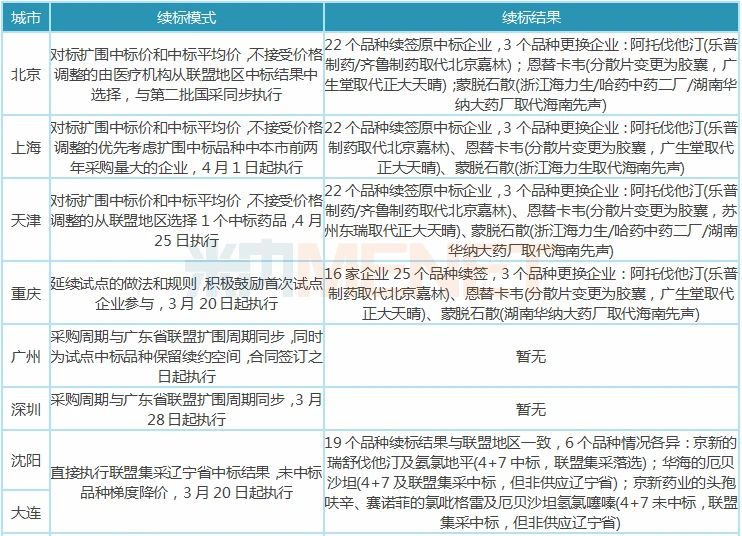

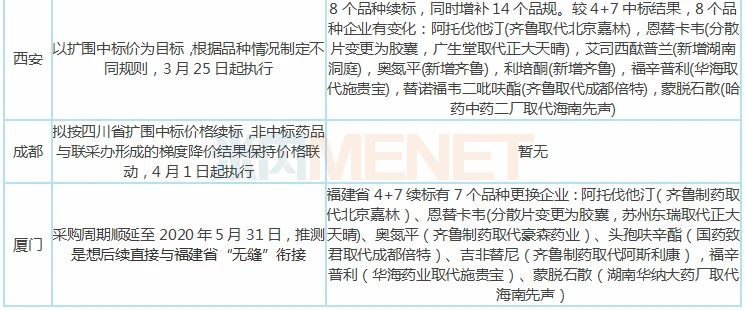

表2:11个试点城市续标情况

目前11个试点城市均对4+7集采到期后续标问题发布通知,从续标规则看,主要有两种模式:1、重新谈判价格型,征求“4+7”试点中标企业是否愿意按照或者不高于(平均)扩面中标价格续约,联盟集采未中标企业获得通过降价续标的机会,代表城市:上海、北京、重庆、天津、西安;2、对接省标型,直接对接该省扩面中标结果,采购周期与联盟集采结果执行周期同步,代表城市:广州、深圳、沈阳、大连、成都。厦门比较特殊,4+7集采周期顺延至2020年5月31日。

从谈判价格型续标结果看,上海、北京、重庆、天津4个直辖市相差不大,22个品种续签原4+7中选企业,阿托伐他汀钙、恩替卡韦、蒙脱石散3个品种更换企业,不同直辖市替补的企业有所不同;西安续标了8个品种,另增补14个品规,8个品种中标企业较4+7集采有所变化。

对接省标型续标模式并非完全按照省标结果来,部分品种存在替换情况。沈阳、大连有19个品种是在扩围集采中中选、且选择供应辽宁的企业。6个品种情况有所不同,其中瑞舒伐他汀、苯磺酸氨氯地平由4+7中选企业续标,另外4个品种中标企业均在集采扩围中标但非供辽宁省,包括华海药业、京新药业及赛诺菲。

厦门在4+7试点期满后,选择了将集采周期顺延至5月31日,可能是想后续直接与福建省来个“无缝”衔接,实现全省集采的统一。福建省已于5月22日公布4+7续标结果,7个品种替换中选企业,阿托伐他汀钙片由北京嘉林变更为齐鲁制药,恩替卡韦分散片由正大天晴变更为苏州东瑞,奥氮平片由豪森药业变更为齐鲁制药,头孢呋辛酯片由成都倍特变更为国药致君,吉非替尼片由阿斯利康变更为齐鲁制药,福辛普利钠片由BMS变更为华海药业,蒙脱石散由海南先声变更为湖南华纳大药厂。

虽然各个城市对于“4+7”试点合约期满出台的续标方案各有不同,但都是在结合该试点城市实际情况的基础上,力求实现从试点中标结果到全国扩围中标结果的平稳过渡,最终实现“全省一盘棋”。

来源:米内网数据库、各省招采平台

注:数据统计截至5月28日,如有疏漏,欢迎指正!

医药网新闻

- 相关报道

-

- 国度药监局对于刊出冠状动脉球囊扩张导管等 20个医疗东西注册证书的布告 (2025-08-05)

- 在家门口享更好医疗服务 城市医疗资本下沉惠及下层庶民 (2025-08-04)

- 国度广电总局部署展开播送电视虚伪鼓吹医药告白集中整治 (2025-08-04)

- 《对于规范医疗机构门诊称号治理任务的关照》政策解读 (2025-08-04)

- 穗港签订单干安顿 推7项动作深入药品监管单干 (2025-08-04)

- 对于展开2025年国度医疗队巡回医疗任务的关照 (2025-08-04)

- 我国中药饮片标注保质期自8月1日起实施 (2025-07-31)

- 河北对于进一步欠缺公立医疗机构特需医疗服务治理的关照 (2025-07-30)

- 江苏对于脑机接口相关医疗服务价钱名目的公示 (2025-07-30)

- 两部分结合部署增强养老服务举措措施规划布局体例任务 (2025-07-29)

- 视频新闻

-

- 图片新闻

-

医药网免责声明:

- 本公司对医药网上刊登之所有信息不声明或保证其内容之正确性或可靠性;您于此接受并承认信赖任何信息所生之风险应自行承担。本公司,有权但无此义务,改善或更正所刊登信息任何部分之错误或疏失。

- 凡本网注明"来源:XXX(非医药网)"的作品,均转载自其它媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责。本网转载其他媒体之稿件,意在为公众提供免费服务。如稿件版权单位或个人不想在本网发布,可与本网联系,本网视情况可立即将其撤除。联系QQ:896150040