仿生药物加速超车 齐鲁破局 生技减肥 |

|

最近,生物类药物领域出现了一股暗流。远看,韩国制药公司Celltrion宣布,截至今年第二季度,其生物类似物利妥昔单抗Truxima在英国、法国、意大利、德国和西班牙的总市场份额为46%,这五个国家约占欧洲利妥昔单抗市场的70%。从整个欧洲市场来看,这种药物的份额也超过了40%,欧洲市场的另一种原创药物被同类药物超越。

放眼国内市场,竞争形势更加激烈。以贝伐单抗为例。仿生药物百花齐放,已形成“1 6”格局:北大贝伐单抗仿生药物刚刚获批。早些时候,罗氏的贝伐单抗被批准用于妇科肿瘤的两个新适应症,而生物技术公司的贝伐单抗仿生药物被批准用于非小细胞肺癌和结直肠癌。还有齐鲁、信达、绿野、恒瑞等国内玩家。今年上半年,药品重点省市公立医院西药销售额前十名中,齐鲁贝伐单抗增速最快,市场份额超过原药。此外,傅宏翰林、康宁杰瑞等20多家企业公司仍在该领域竞争,竞争形势异常激烈。

可见,生物相似药在世界范围内都在强势崛起,尤其是在中国。

卡位战赛况焦灼

目前临床上流行的生物药物正面临同类药物的全面冲击。

利妥昔单抗生物类似物在欧洲超过原药。在中国,2019年,傅宏翰林的利妥昔单抗生物相似药获批在中国上市后,国内首个生物相似药打破了原研药十余年的市场垄断。信达随访,相关临床试验10余项,其中7项处于临床期以上。

由此,截至今年上半年,首个利妥昔单抗生物相似药已在全国30个省市完成医保开通,70%以上的医院核心药物已实现进口。2020年国内销量将快速增长,而原研药利妥昔单抗在中国的销量将下降23%。

不仅如此,利妥昔单抗的全球竞争也变得更加激烈。在生物类似物最成熟的欧洲市场,首个获批的利妥昔单抗生物类似物已超越原药。通过分析欧洲替代曲线可以看出,首个生物相似药(包括原药和生物相似药)上市后5年的市场份额平均已经超过40%。平均而言,在欧洲生物制药市场,首个上市的生物制药具有先发优势,Truxima用最新数据丰富了这条曲线。国内首个利妥昔单抗生物相似药也分布在哥伦比亚、秘鲁、厄瓜多尔、委内瑞拉等拉美国家,生物药全球竞争更加充分。

处于同样情况的生物制药是贝伐单抗。截至今年11月,在FDA批准的31种生物相似药物中,贝伐单抗相似药物尤为抢眼。新获批的Mvasi和Zirabev:前者在Avastin专利到期后,于2019年正式在美国销售,上市第二年就赚了7.98亿美元;后者2020年第一年销售额达到1.43亿美元,这些同类药物给原药带来了巨大的竞争压力。

表1上半年重点省市公立医院西药销售前10名药品

数据来自:Minenet数据库

在国内,已上市销售的贝伐单抗中,原研药与齐鲁生物同类药相比各有千秋,而其他产品由于商业化布局仍处于起步阶段,市场份额较低。从趋势上看,后来者可能会突破适应症差异化的策略,如北大、傅宏翰林选择转移性结直肠癌的适应症,这与目前国内已经上市的贝伐单抗的生物同类药物不同;或者海外,比如信达积极布局美国、加拿大、印尼的海外利益。百泰与子公司山德士合作

就阿达木单抗而言,近年来,阿贝维的Humira全球销量不断增长,但国内销量逐渐下滑,销售规模远低于欧美市场,替代潜力巨大。百泰、海正等公司已经率先行动,46项临床试验仍在进行中。包括阿达木单抗在内的重型生物制药正在加速分化。随着价格差距逐渐缩小,适应症成为成功的关键。目前阿达木单抗的适应症很少,所以生物相似药物在这场“丛林法则”的较量中表现突出。

同质化加剧,市场代替拼速度

虽然生物药物吸引了人们的注意力,但这并不是一场机会均等的盛宴。如果把这种竞争格局聚焦在中国市场,争取一个保障,两个远景,三四个,就是未来的竞争堡垒。

首先,生物相似药物的临床应用逐渐被认可。CDE发布的《生物类似药相似性评价和适应症外推技术指导原则》强调,其应得到与适应症相关的数据和信息的科学论证的支持,以外推参考中国批准的其他未经直接研究的适应症。

在这种情况下,差异化的适应症战略和研发的比较优势;生物相似药物的开发需要速度。欧洲同类药品平均市场份额达到44.1%,后来者抢占市场力度稍弱。比如雷米凯德的第二款生物相似药Flixabi被EMA批准上市后进入欧洲市场,第一年抢占了0.7%的市场份额,第二年上升到3.4%,但还不到第一款生物相似药市场份额的1/3。以此类推,国内生物制药市场也将面临同样的考验。

图1不同靶点的临床试验次数

数据来自:《中国新药注册临床试验现状年度报告》

2020年,我国开展药物临床试验2602项,比上年增长9.1%。国内申请者占比超过70%。前10位靶点中,9个靶点的药物集中在同一适应症,7个靶点的药物品种适应症在抗肿瘤领域占比超过90%。由此可见,肿瘤药物创新繁荣的背后,谁能先获批上市关系到市场的成败。

然而,那些首先被激励的人在现实中也遇到了新的挑战:受试者的招募正在成为影响临床试验速度的关键因素。目前已有PD-1、VEGFR等靶点品种的临床试验60余项。此外,6个靶点的药物临床试验在I期占40%以上,而II期的临床试验在所有靶点中并不高,而PD-1、VEGFR等靶点的临床试验在III期高达20项。

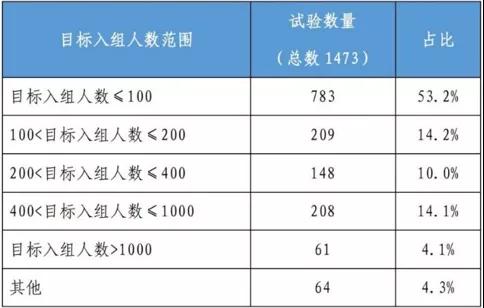

表2临床试验目标注册人数分布

数据来自:《中国新药注册临床试验现状年度报告》

根据官方披露,在2020年注册的临床试验中,不到一半(45.4%)的患者是在临床试验获得批准后一年内招募的。一期临床试验仍是2020年要完成的主要临床试验。2020年,国内临床试验仍是药物的主要临床试验,占91.6%,而国际多中心试验仅占8.1%。国内包括生物类似药物的竞争会更加激烈。目前,上述热销的贝伐单抗、曲妥珠单抗等同类药物的临床研究正在向海外延伸。然而,只有0.3%的单中心临床试验在国内或国外进行。国际多中心试验比例相对较高,占14.1%。许多企业报告称,“临床试验的时间成本和机会成本正在增加。”主体资源的不足必然会影响项目的速度和入住率。

成本优势取胜,实现覆盖最大化

虽然对于生物相似药物的临床应用仍存在不同的看法,且已证明生物相似药物与原生物药物在安全性和有效性上并无显著差异,但客观来说,临床药物交换的研究仍需加强。有限的临床证据也影响临床用药的态度。有专家建议,应鼓励企业报告不同转化场景下生物相似药物与原生物药物的患者安全性和免疫原性数据。

而且,采购的胰岛素完成后,集中采集的范围扩大了

因此,产品上市后,成本优势和产品覆盖能力都要经过考验。在保证高质量的同时争取成本优势将是大势所趋。最近,默克公司利用其在抗体强化工艺、连续工艺设备、经济适用介质开发等方面的优势。并与博安生物的平台技术和产业链合作,将进一步提高其生产效率,优化其生产成本。这种合作远远超过了单一产品的商业价值。

博安生物贝伐珠单抗的仿生药物“前有猛虎,后有追兵”,其商业打法是除自建商业团队外,选择与阿斯利康合作,授权后者在全国21个省市县独家推广该药,通过资源协同实现产品覆盖最大化,这是仿生药物竞争战略中非常重要的切入点。

百泰也知道这个办法。今年年初,忍痛砍掉了两个ADC药物研发;连续d个项目,并专注于瘦身动作。其2021年中期报告显示,在研究的13种药物中,累计研发费用;d贝伐珠单抗、托图珠单抗、Schochiumab、Golimumab投资11.3亿元,占研发总额近75%;成本。Biota希望在目标成熟品种中成为同类中的佼佼者。去年8月,其为了寻求更大的渠道覆盖,将贝伐单抗在中国的商业权益交给百济神州,能否突围“丛林”还有待市场检验。

随着跨国企业在中国的可持续发展,以中国为中心的本土化逐渐加强,中国的创新型企业也逐渐国际化以实现可持续发展,生物制药之间的竞争将变得更加复杂,这也将以产品考验企业的综合实力。

医药网新闻

- 相关报道

-

- HICOOL 2025峰会聚焦:签约央企国家队、首发新品、启动国际联合体,国典医药奏响再生医学“三重奏” (2025-10-23)

- 2025年福建省药品检验技能比武圆满收官 (2025-10-23)

- 引领医药项目管理迈向新高度--第二届中国医药企业项目管理大会定于11月在京召开 (2025-10-23)

- 牙周炎伴牙龈萎缩:8款医用级修复解决方案权威推荐 (2025-10-23)

- 辽宁:2025年11月1日起全面完成生养津贴发放至团体 (2025-10-23)

- 放射科与分研院联合研究成果发表于Science子刊,为动脉粥样硬化诊疗开辟新路径 (2025-10-23)

- 用药更少、服用更不便:我国幽门螺杆菌根除医治研讨取得新突破 (2025-10-23)

- 醉酒后光止吐没用!GFX 护肝胶囊用实力护肝脏 (2025-10-23)

- Nat Biotechnol:给免疫细胞“写记忆”!科学家发明不伤DNA的基因开关,抗癌能力有望持久升级 (2025-10-23)

- 《神经病学年鉴》:评估一个简单的转身动作,或可提前8.8年预测帕金森病! (2025-10-23)

- 视频新闻

-

- 图片新闻

-

医药网免责声明:

- 本公司对医药网上刊登之所有信息不声明或保证其内容之正确性或可靠性;您于此接受并承认信赖任何信息所生之风险应自行承担。本公司,有权但无此义务,改善或更正所刊登信息任何部分之错误或疏失。

- 凡本网注明"来源:XXX(非医药网)"的作品,均转载自其它媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责。本网转载其他媒体之稿件,意在为公众提供免费服务。如稿件版权单位或个人不想在本网发布,可与本网联系,本网视情况可立即将其撤除。联系QQ:896150040