揭秘“双渠道”政策实施后特殊药品零售业绩 |

|

2021年4月30日,国家医保局发布《2020年新准入部分谈判药品调剂机构参考名单(第一批)》,将19种临床急需、可替代性弱的药品(见表1)纳入“双通道”管理。时隔一年的今天,这19种纳入“两个渠道”的特药真的解决了“上了医保却不去医院”的痛点了吗?是否真的减轻了参保人的药品负担?该政策对特药企业有什么影响?接下来,我们将利用覆盖全国29个省级行政区6万多家药店的中国药品零售数据库(RPDB),逐一揭秘。

表1:首批纳入“两个渠道”的19种特殊药品

注:豪森对恩扎他明的仿制,先声、齐鲁、郑达天晴对伦伐替尼的仿制不在本次分析讨论范围内。

01 “双通道”政策执行后,特药的零售布局真的变广了吗?

1.政策实施前,大部分特药已经布局零售。

表2显示了2019-2021年样本药店19种特殊药品的销售情况。从表中可以看出,虽然2021年5月才开始实施“双渠道”政策,但在政策实施前,84%的特殊药品(16/19)已经在零售网点布局。除了布本那嗪(Tiva)、依达拉奉(郑大凤海)、氯普韦(凯宁格灵)外,其他特殊药品均监测了样本药店2019年和2020年的销售数据。这说明企业大部分特药早就意识到零售市场是一块“巨大而美味的蛋糕”,需要尽快布局。

表2:2019-2021年样本药店19种特殊药品销售额(人民币)

注:样品药店销售数据未检出丁吖嗪(Tiva)和依达拉奉(正大风海)。

2.政策实施后,大部分特殊药品的零售配送省份大幅增加。

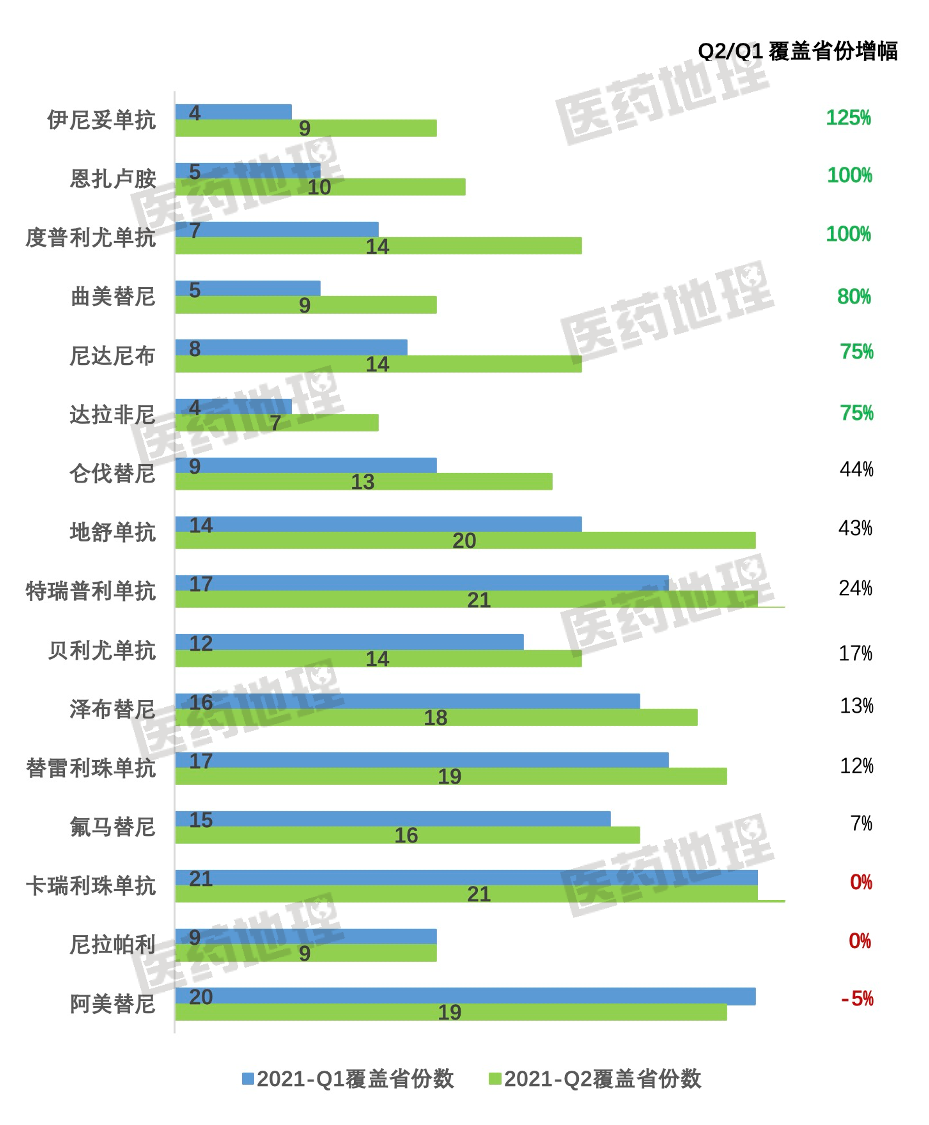

图1显示了2021年Q1和Q2 19种特殊药品监测样本药店销售数据的省份数量。从图中可以看出,实施“双渠道”政策后,81.3%(13/16)的监测销售数据的特殊药品有所增长(Q2,2021)。其中,inituzumab、enzalutamine、dupulizumab、trimetinib、Nidanibu、dalafini等6种特药的销售省份增幅均在50%以上。这说明“双渠道”政策的实施,确实让大部分特色药的零售布局更宽了。

图1:2021年Q1和Q2监测样本药店19种特殊药品销售数据的省份数量变化。

注:Q1和Q2 2021家样本药店未检出丁吖嗪(Tiva)、依达拉奉(郑大丰海)、氯普韦(凯宁儿灵)的销售数据。

02 “双通道”政策执行后,特药在零售端真的有“放量拉动”吗?

1.所有特药在零售端都有放量,平均涨幅超过100%

表3为2021年样本药店19种特殊药品的销售量变化情况,销售量定义为最小包装单位的销售量。从表中可以看出,2021年监测样本药店销售数据的所有特药,下半年销量均有所增长。其中,特殊药品销售额增幅超过50%的占87.5%(14/16)。这说明进入“双通道”的特药肯定会有放量,无一例外。

表3:2021年上半年(H1)和下半年(H2)样本药店19种特殊药品销售额(最小包装单位)变化情况

注:丁吖嗪(Tiva)、依达拉奉(正大风海)、氯普韦(凯宁格)2021年上半年未检出样本药店销售数据。

2.大部分特药的销售在零售端有“量的拉动”效应,但PD-1没有。

表4显示了2021年样本药店19种特殊药品的销售变化。从表中可以看出,下半年87.5%(14/16)的特药销售额有所增长。这说明大部分进入“双通道”的药物都会产生“量拉”效应。有趣的是,三种PD-1产品(tirelizumab、Karelizumab和Tereplizumab)的“体积拉动”效应并不明显。Karelizumab和Tereplizumab的零售额甚至出现了30%左右的负增长,这可能与PD-1已经在零售市场的布局有关,也可能与进入“双渠道”后价格大幅下降有关。接下来,我们将向您展示这19种特殊药品的价格变化。

表4:2021年上半年(H1)和下半年(H2)样本药店19种特殊药品销售额变化(人民币)

注:丁吖嗪(Tiva)、依达拉奉(正大风海)、氯普韦(凯宁格)2021年上半年未检出样本药店销售数据。

03“双渠道”政策实施后,特药价格真的降低了吗?

1.零售点所有特药价格都有所下降,平均降幅在35%左右。

表5显示了2021年Q1和Q2 19种特殊药品在样本药店的单价变化。从表中可以看出,在实施“双通道”政策(即2021-Q2)后,所有特殊药品的单价都有所下降。三款PD-1产品(Karelizumab、Tereplizumab、Tirelizumab)的单价降幅较大,分别达到70%、65%、61%。

表5:2021年样本药店Q1和Q219特殊药品单价(人民币)变化情况

注:丁吖嗪(Tiva)、依达拉奉(正大风海)、氯普韦(凯宁格)2021年上半年未检出样本药店销售数据。

2. 特药在零售端的价格普遍比院端高

表6显示了2020-2021年零售和医院19种特殊药品的单价对比。从表中可以看出,所有特药的单价在零售和医院都有所下降,平均降幅分别为64%(零售)和68%(医院)。此外,通过分析2021年同一产品零售端和医院端的单价差可以发现,75%(12/16)的特药零售端高于医院端,特立帕珠单抗和恩扎卢胺的差价甚至高于1000元。

表6:2020-2021年零售和医院19种特殊药品单价(人民币)对比

注:1。样本药店零售数据未检出丁吖嗪(Tiva)和依达拉奉(郑大丰海),仅检出2021年的氯普韦、曲利珠单抗(80mg(2ml)* 1片)、曲美替尼(0.5mg * 30片),故未纳入统计范围;2.医院价格来自中国医药工业信息中心药品综合数据库(PDB)。

综上所述,以上三个“双渠道”政策“灵魂拷问”的答案都是肯定的:“双渠道”政策确实让特药在零售端的布局更广,“量拉”效应明显,单价明显下降。这一政策的大力推广,必将为创新药“进医院难”的问题提供一份满意的答卷,为药品可及性的提高做出巨大贡献,让广大人民群众用上疗效显著、性价比高的好药。

医药网新闻

- 相关报道

-

- 上海生物医药家当规模预计本年破万亿元 (2025-10-10)

- 国度药监局对于扶正摄生丸转换为非处方药的布告 (2025-10-10)

- 国度金融监管总局宣布推进安康保险高质量倒退的指导意见 (2025-10-09)

- 慢阻肺病归入根本公卫服务落地追踪:“呼吸之痛”若何缓解? (2025-10-09)

- 若何替行为方便白叟用医保开药?国度医保局解答 (2025-10-09)

- 国度医保目次抗癌药品已超230种 (2025-10-09)

- 收益率达8.1% 2024年全国社保基金取得较好投资业绩 (2025-09-30)

- 山东三部分推进药品运营使用环节全种类信息化追溯系统建设 (2025-09-28)

- 国度药监局对于牙膏立案治理无关事项的布告(征求意见稿) (2025-09-28)

- 新疆医疗程度正迈向智能化、精准化新阶段 (2025-09-26)

- 视频新闻

-

- 图片新闻

-

医药网免责声明:

- 本公司对医药网上刊登之所有信息不声明或保证其内容之正确性或可靠性;您于此接受并承认信赖任何信息所生之风险应自行承担。本公司,有权但无此义务,改善或更正所刊登信息任何部分之错误或疏失。

- 凡本网注明"来源:XXX(非医药网)"的作品,均转载自其它媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责。本网转载其他媒体之稿件,意在为公众提供免费服务。如稿件版权单位或个人不想在本网发布,可与本网联系,本网视情况可立即将其撤除。联系QQ:896150040