“批零一体化”点燃药店并购战火,九州通、国药控股、一心堂、大参林全面加速 |

|

落实“放管服”改革,药品“批零一体化”的改革进程进一步引发产业关注。

7月1日起,《广东省药品监督管理局药品批发企业储存运输管理若干规定》将正式实施,支持药品批发、零售连锁企业实施批发零售一体化经营。

近年来,全国多地围绕药品流通领域产业升级,陆续颁布药品“批零一体化”经营的相关政策。在业内看来,药品批零一体化是药品流通领域的大事件,尤其是在推动医药流通行业集约化、连锁化方面,具有深远的意义。

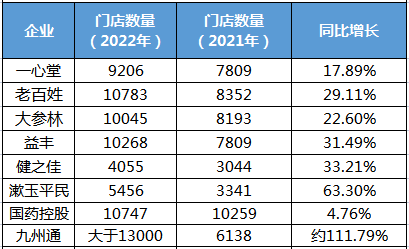

随着医药分开综合配套改革措施推进,越来越多的处方药品开始外流,面对新的“蛋糕”份额,医药商业企业纷纷加码布局零售领域。四大药商之一的九州通“万店加盟”计划一路高歌猛进,而作为同行的重药控股,在医药零售方面也是雄心勃勃。目光转到上市连锁药店,益丰药房、老百姓、大参林等在几年时间内均实现了千家门店以上的扩张规模,进入“万店时代”。连锁药店并购硝烟再起,行业整合将继续提速。

“批零一体”加速

面对风口如何把握机遇?

药品经营批零一体,即一家企业同时开展药品批发和零售业务。一般认为,批零一体化是整合企业内部的批发和零售资源,通过品种、供应商、物流等各种资源的一体化协同运作,实现批零融合、促进整体效率提升的新商业模式。

近年来,国家和各省市的一些文件、政策,对批零一体化经营提出了明确支持。2016 年,商务部《全国药品流通行业发展规划(2016-2020 年)》就提出,鼓励“实行批零一体化、连锁化经营”。2017年国务院办公厅《关于进一步改革完善药品生产流通使用政策的若干意见》提出:“鼓励药品流通企业批发零售一体化经营。”

部分省市也陆续出台支持政策。浙江省于2017年“最多跑一次”改革中明确鼓励药品批发零售一体化经营,企业可同时申办药品批发、零售经营。随后,河北、甘肃、新疆、江西、广东等省份也陆续出台了类似政策,鼓励药品批发零售一体化经营。

批零一体化在利好政策激励下发展趋势强劲产业布局提速。作为四大药商之一的九州通在2022年通过“万店加盟”计划,实现自营及加盟药店突破13000家。业内推测,在今年内,九州通将有可能问鼎全国门店数第一药店的“宝座”。

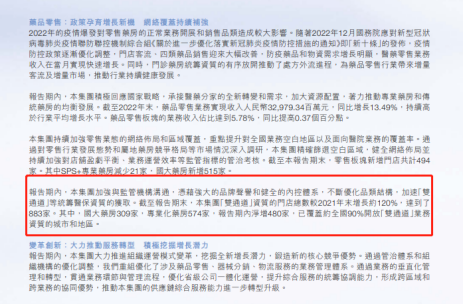

依托批零一体的优势,国药控股在医药新零售、DTP业务、专业药事服务体系建设等方面都有长足发展。公司属下国大药房是国内销售规模领先的医药零售企业。截至2022年末,国药控股通过双通道资质的门店数较2021年末增长约120%,达到了883家。其中,国大药房309家,DTP药房574家,净增480家。

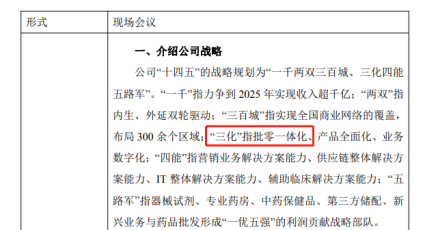

作为同行的重药控股也在加码零售行业。近日,重药控股在接受机构调研时表示,今年将采取“自建+并购+加盟”的方式,增开零售药房1000家,其中DTP药房不低于160家,重点布局省会城市及副省级城市,并促进全国商业企业拓展药品零售业态,实现批零一体化经营。

“在处方药外流加速的当下,批零一体化企业拥有的市场竞争力绝对不容小觑。”有业内人士表示,以批发赋能零售,以零售深化批发,在处方外流时代,包括DTP药房、院边药房在内的专业化药房体系将得到迅猛发展。

并购持续进行

终端连锁化进入“深水区”

目前我国药店数量持续增长,连锁化率显著提升,药店连锁化率由2012年的34.6%提升至2022年的57.8%。根据国家药监局《药品监督管理统计年度数据(2022年)》,2022年全国零售药店总数为62.3万家,连锁率达到57.8%,百强连锁销售规模市场份额占比55.83%。

据米内网的数据显示,百强连锁的销售占比由2021年的2523亿元占比44%,上升到2022年的2800亿元占比46%,门店占比由2021年的20.3%上升到2022年的22.7%。从2022年及今年第一季度的发展情况来看,百强连锁的占比在2023年将会有进一步的提升。

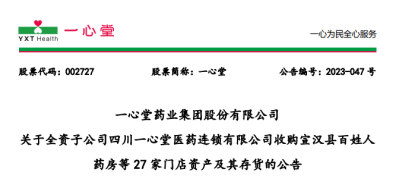

各大上市连锁借助资本力量在全国范围内进行新一轮“跑马圈地”。再次点燃并购战火。近日,一心堂连发3份资产收购公告,公司位于四川的全资子公司拟总共收购66家药房门店资产及其存货,交易总价不超过5942万元。

一心堂此次收购的66家门店中,有17家位于四川省凉山彝族自治州西昌市、德昌县,22家分布于成都简阳市境内各区/县,27家位于成都达州市宣汉县、开江县境内各区/县。对收购目的,一心堂表示,上述收购将为公司巩固四川市场,扩大公司覆盖范围。

如此看来,一心堂正在原本具备一定优势的区域继续向县级市场扩张。2022年年报显示,一心堂直营连锁门店数量合计9206家,主要集中在西南地区,分布有7261家,其中“大本营”云南省数量最多,达到5224家,四川省门店数居第二位达到1269家。

值得一提的是,川渝药店市场格外抢眼,吸引了不少巨头连锁“重仓加码”。今年5月,大参林宣布,加盟业务已进军重庆药店市场,未来3年,公司将完成该区域市场全覆盖。

与之对应的是,大参林在近期公布的募资计划中,未来三年,大参林拟通过募集资金在广东、广西、河南、黑龙江、江苏、陕西、重庆等地区选址,投资开设3600家医药连锁门店,分布在15个省份,其中广东、广西和河南分别有1367家、419家和424家,合计为2210家,占总计划数量的比例超六成。

目前,与一心堂比肩的其余三家上市连锁已迈入“万店时代”。截至2022年末,大参林拥有门店10045家(含加盟店2007家),净增加1852家门店;老百姓共有门店10783家,其中直营门店7649家门店,去年新增门店2764 家;益丰药房共有门店10268家(含加盟店1962家),较上期末净增2459家。

在业内看来,这些连锁各有自己的重点区域,但交叉重合,你中有我,我中有你。

如广东是益丰、大参林未来三年的重点拓展区域,重庆又是健之佳与大参林争夺的重点城市,九州通旗下好药师的加盟店已经发展到全国31个省市,在短时间内就把规模迅速做大,是其他大连锁的主要加盟竞争对手;而具有国字号背景国大药房,一举把曾经的“东北老大”成大方圆收归旗下,证明其整合药店的能力不可小觑。

群雄并起逐鹿中原,资本推动了企业的并购和重组,改变了企业的生存方式与并购态势,零售药店龙头集中的趋势加快,药店连锁化已进入深水区。

医药网新闻

- 相关报道

-

- 我国中药饮片标注保质期自8月1日起实施 (2025-07-31)

- 河北对于进一步欠缺公立医疗机构特需医疗服务治理的关照 (2025-07-30)

- 江苏对于脑机接口相关医疗服务价钱名目的公示 (2025-07-30)

- 两部分结合部署增强养老服务举措措施规划布局体例任务 (2025-07-29)

- 三部分宣布药用类麻醉 药品和精力药品目次的布告 (2025-07-29)

- 2025年1 (2025-07-28)

- 四年多来全国跨省异地就医间接结算惠及5.6亿人次 (2025-07-25)

- 国新办宣布汇聚焦我国“十四五”时期医保改造 (2025-07-25)

- 中国残联:今朝全国已完工残疾人服务举措措施4614个 (2025-07-23)

- 全国持社保卡人数达13.9亿人 笼罩98.9%生齿 (2025-07-23)

- 视频新闻

-

- 图片新闻

-

医药网免责声明:

- 本公司对医药网上刊登之所有信息不声明或保证其内容之正确性或可靠性;您于此接受并承认信赖任何信息所生之风险应自行承担。本公司,有权但无此义务,改善或更正所刊登信息任何部分之错误或疏失。

- 凡本网注明"来源:XXX(非医药网)"的作品,均转载自其它媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责。本网转载其他媒体之稿件,意在为公众提供免费服务。如稿件版权单位或个人不想在本网发布,可与本网联系,本网视情况可立即将其撤除。联系QQ:896150040