畅销药TOP10大洗牌,四大中国制药巨头登榜全球药企TOP50 |

|

01、回顾去年H1:新冠治疗药“当道” 6大产品销售额均超$90亿

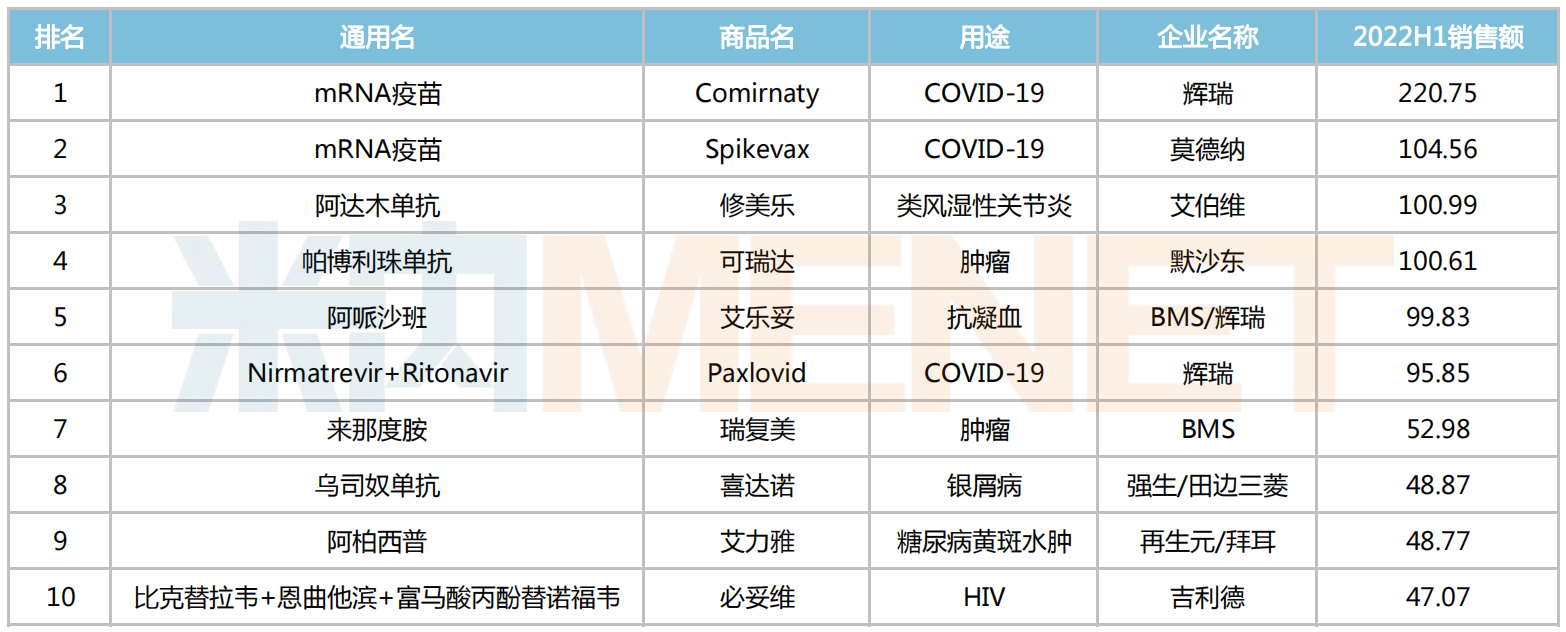

随着各大跨国药企2023半年报相继公开,2023H1全球畅销药TOP10也随之出炉。在此之前,我们先来回顾一下2022H1全球畅销药TOP10,能更直观地观察上榜药品的销售额、排名变化等情况。

2022H1全球畅销药TOP10(单位:亿美元)

来源:各大跨国药企2022半年报

从2022上半年数据看,COVID-19相关药品十分强势,上榜的10个品种中,该领域药品占据3个席位,其中辉瑞有2个品种位列榜单之中。

超90亿美元的品种有6个,分别是新冠疫苗及相关治疗药——辉瑞的Comirnaty和Paxlovid、莫德纳的Spikevax,三者携手挺进前六;免疫抑制剂霸主——艾伯维的修美乐,2022上半年收获100亿美元;默沙东的可瑞达、BMS的艾乐妥等实力悍将,也是近年来全球畅销药榜单的常客。

受疫情推动,2021-2022年间有多款新冠疫苗及治疗药横空面世,比如辉瑞的Comirnaty(2021年8月)和Paxlovid(2022年1月)、莫德纳的Spikevax(2022年1月)上市不足1年,便高居2022H1全球畅销药TOP10榜单前列。可见,在全球疫情的持续影响下,市场对新冠疫苗及治疗药的迫切需求。

修美乐是艾伯维研发的全球首个完全人源化抗肿瘤坏死因子-α(TNF-α)单抗,凭借优异的疗效及产品推广,此前已连续九年荣膺全球畅销药榜单首位。艾乐妥、瑞复美分别是BMS的明星口服抗凝药及抗肿瘤药,两者先后于2018年、2020年登顶全球小分子畅销药TOP1。

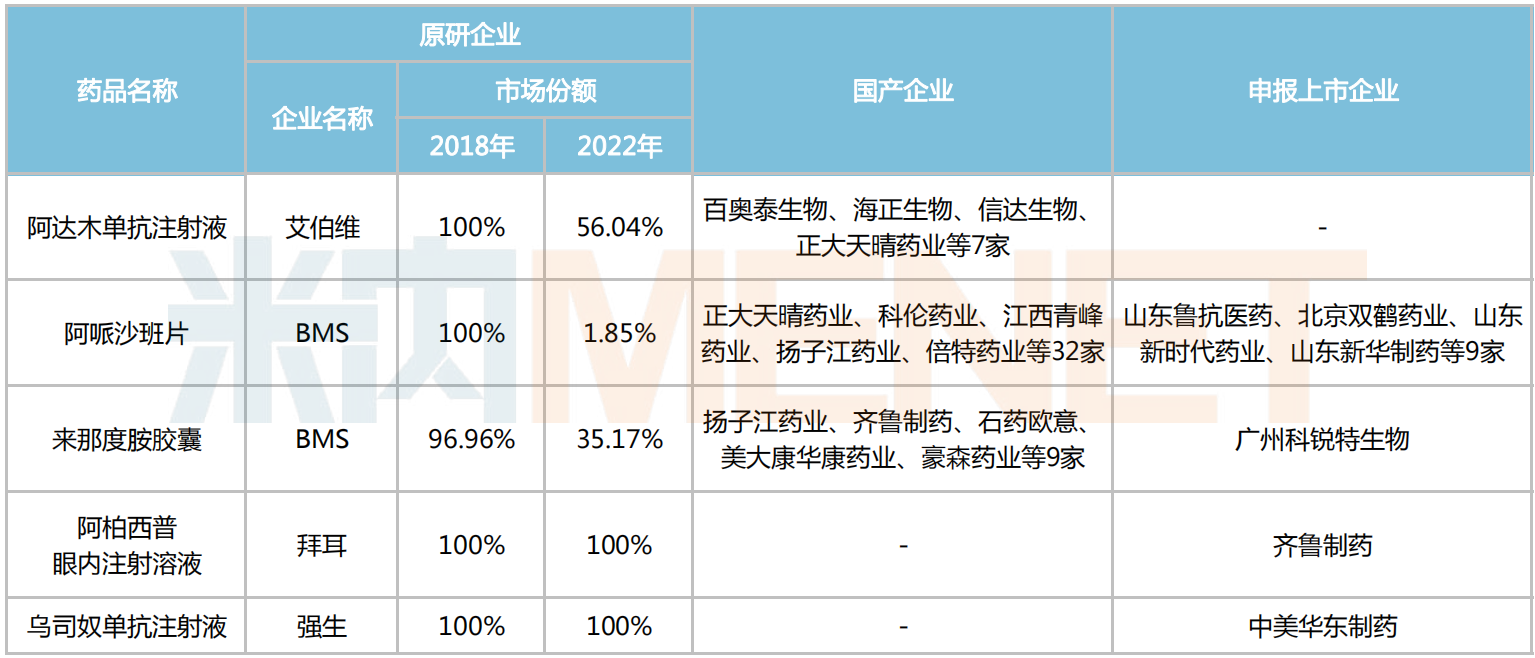

然而,随着集采常态化的冲击、“专利悬崖”的到来、以及生物类似药的登场,上述多款畅销药市场将面临被逐步瓜分的挑战,原研产品“一家独大”也渐成过去式。

比如,自2018年修美乐在国内获批以来,至今已迎来格乐立、泰博维、苏立信等7款国产生物类似药的冲击;艾乐妥更是与32个仿制产品同台竞技,原研厂商BMS在第三批国采中遗憾丢标,市场份额被进一步蚕食;瑞复美大部分专利已于2022年陆续到期,目前来那度胺胶囊已有9家国内企业获批上市、通过/视同通过一致性评价,并出现在日前发布的第九批国采信息填报药品名单中。

部分全球畅销药在中国公立医疗机构终端的销售格局

02、2023H1:“药王”易主 $90亿降糖“神药”初露锋芒

进入后疫情常态化防控阶段,2023上半年的企业业绩报告颇具参考价值。刚过去的7-8月,各大跨国药企陆续披露2023半年报,通过数据汇总及分析发现,2023H1全球畅销药TOP10榜单迎来大洗牌,当中还出现不少“新面孔”。

2023H1全球畅销药TOP10(单位:亿美元)

来源:各大跨国药企2023半年报

步入后疫情时代,新冠药物热度逐渐消退,“药王”宝座随之易主也是意料之中,而默沙东的可瑞达(帕博利珠单抗,俗称:K药)便是其“继任者”,以120亿美元的销售收入一举摘下2023H1全球畅销药桂冠。

作为当红的抗肿瘤PD-(L)1单抗,K药一边守住肿瘤领域的细分市场,另一边在加速布局多项适应症及潜力靶点。

目前该药已有接近40项适应症获批,覆盖黑色素瘤、非小细胞肺癌、淋巴瘤、肝癌等18个癌种;其中,在中国已获批鳞状细胞癌、转移性食管癌、转移性非小细胞肺癌、转移性结直肠癌、转移性头颈癌以及IV期黑色素瘤等6个适应症,处于临床试验及以上阶段的适应症达10个。

帕博利珠单抗在中国获批及在研适应症情况

业内预计随着适应症的不断拓展,K药销售额在接下来几年还将一路高歌猛进。据Evaluate Pharma预测,其2023年度全球销售规模或将突破250亿美元,前景一片向好。

司美格鲁肽由诺和诺德研发,是一款同时获批肥胖和2型糖尿病双适应症的GLP-1激动剂。该药自2017年全球首次上市后,不到6年时间便跻身2023H1全球畅销药TOP3行列,可谓是榜单中最大的“黑马”。目前司美格鲁肽共有3款产品获批在售,分别为Ozempic(注射用降糖药)、Rybelsus(口服降糖药)、Wegovy(注射用减重药)。得益于Wegovy销售额的突飞猛进,2023H1同比增长363%,司美格鲁肽的市场体量也得到质的飞跃,2023上半年已突破90亿美元。

GLP-1受体激动剂是降糖及减重领域的潜力新星,其2022年在中国三大终端六大市场的销售规模超过60亿元,同比增长121.42%,市场有望进一步扩容。

近年来中国三大终端六大市场GLP-1受体激动剂销售趋势(单位:万元)

近年来,GLP-1靶点逐渐成为减重领域的“新宠”,越来越多国内企业争相布局。今年7月,仁会生物贝那鲁肽的肥胖或超重适应症获批上市,成为国内首款,也是继利拉鲁肽、司美格鲁肽后全球第三款GLP-1类减重新药;此外,信达生物、恒瑞医药、信立泰、华东医药等10多家企业的产品均已进入临床阶段,最高研发进度为Ⅲ期临床。

BMS/辉瑞的艾乐妥(阿哌沙班)及勃林格殷格翰/礼来的欧唐静(恩格列净)是榜单中小分子药物的“课代表”。其中前者常年稳居全球畅销药榜单前列,销售规模自2019年起突破100亿美元后并保持稳步增长,然而面对专利悬崖(部分关键专利将于2026年11月到期),这位“优等生”在榜时间显然愈发被挤压;后者则是上市多年的经典降糖药,勃林格殷格翰在第四批国采中失标后,随即在中国公立医疗机构终端,市场份额由2020年的100%锐减至2022年的55%,仿制原研的替代效应逐渐明显,而其光环或将慢慢褪去。

近年来中国公立医疗机构终端恩格列净品牌格局变化趋势

注:带*为国采中标企业

赛诺菲/再生元的达必妥(度普利尤单抗)属于“自免领域”的后起之秀,2017-2023H1在全球范围内累计销售收入已超过486亿美元,是首个且目前唯一获批用于治疗从婴儿到成人中重度特应性皮炎的药物。

强生的兆珂(达雷妥尤单抗)为全球首款获批用于多发性骨髓瘤的靶向CD38单抗,也可用于治疗原发性轻链型淀粉样变(罕见病);自2015年获批以来,该药全球销售额均保持两位数及以上的同比增速,而在中国公立医疗机构终端,2022年销售额接近8亿元,同比增长593%,潜力可期。

03、全球制药TOP50出炉 正大制药、上药......成绩斐然

2023H1全球畅销药TOP10尘埃落定的同时,今年6月,美国《Pharmaceutical Executive》也评选出2023年全球制药企业TOP50。该榜单依据各个制药企业2022年度的处方药(RX)在全球的销售收入进行排名,更直观体现各个企业制药业务的硬实力,所以一直被制药行业及医疗机构所重视。

2023年全球制药企业TOP50(榜单部分)(单位:亿美元)

来源:Pharmaceutical Executive。注:R&D表示科学研究与试验发展,研发投入率=R&D费用/销售额*100%

全球制药企业TOP50的国家分布是:美国17家,日本6家,德国5家,中国4家,爱尔兰3家,法国3家,瑞士2家,英国2家,澳大利亚1家,比利时1家,丹麦1家,以色列1家,加拿大1家,印度1家,意大利1家和西班牙1家。

其中,上榜的中国企业有4家,分别是:中国生物制药(第39名)、上海医药集团(第41名)、江苏恒瑞医药(第43名)以及石药集团(第48名),均为中国制药行业巨头。

榜单显示,中国生物制药、上海医药集团、江苏恒瑞医药和石药集团2022年的处方药销售额分别为44.63亿美元、40.43亿美元、40.1亿美元、33.34亿美元;2022年研发投入分别为6.01亿美元、2.61亿美元、8.93亿美元、5.11亿美元。4家中国制药巨头中,各有3款2022年最畅销的处方药进入榜单。

其中,中国生物制药销售额最高的是安罗替尼(福可维),上海医药集团的处方药销售冠军为丹参酮ⅡA(诺新康),江苏恒瑞医药的是卡瑞利珠单抗(艾瑞卡)、石药集团的是丁苯酞(恩必普)。

在此次榜单中重新登上中国药企榜首的中国生物制药,创新成果逐渐步入收获期:2022年度获批临床新适应症23个,涉及创新药17个,有超过50个创新药处于临床与上市申请阶段;2023年至今,已有利马前列素片、艾贝格司亭α注射液(长效G-CSF)等多个创新药获批上市,TQ-B3525片(PI3Kδ/α双重抑制剂)、TQB2450注射液(PD-L1单抗)等多个1类新药递交上市申请。未来三年,中国生物制药预计有超过10个创新药获批,40多个在研新药有望在2030年或之前上市。

2023年至今中国生物制药申报上市的产品情况

自2019年,中国生物制药和江苏恒瑞医药首次步入全球制药企业TOP50榜单后,2020至2023年期间,成功登榜的中国药企基本稳定在4家,可见,中国药企在全球制药领域的实力在不断提高。与此同时,业内对中国药企进一步在全球制药TOP50榜单中取得更好成绩的期待也在增加。人们希望看到更多中国药企在全球制药舞台上崭露头角,为中国制药行业的创新和发展做出更大的贡献,进一步改写全球制药格局。

医药网新闻

- 相关报道

-

- Nature:李芝倩等编辑 “隐形基因开关” 使蚊子不再传播疟疾 (2025-08-04)

- 人类也拥有冬眠“超能力”?《科学》背靠背揭开冬眠秘密,或有助于多种疾病治疗 (2025-08-04)

- 8.5亿美元BD交易背后,乐普生物的“成长密码” (2025-08-04)

- GSK 2025H1:肿瘤业务收入大涨,HIV业务保持强势,公司2031年目标锁定400亿+英镑 (2025-08-04)

- Cell:演化的“加速器”,癌症的“催化剂” 揭秘转录因子一体两面的遗传功能 (2025-08-04)

- AI智能体登上Nature子刊!华大智造发布靶向测序引物设计工具PrimeGen (2025-08-04)

- 《柳叶刀》子刊:日行七千步,有八大好处!迄今最大规模/最全面研究发现,日行七千步与八种健康风险最高降低47%相关 (2025-08-04)

- 《循环》:多起/坐,降血压!临床研究结果显示,增加站-坐转换次数、改善久坐行为,可有效降低绝经后女性血压 (2025-08-04)

- Nature:徐墨/高璞合作揭示过敏原诱导免疫应答的共通分子机制 (2025-08-04)

- 四部分发文规范“自媒体”医疗科普信息宣布传达行动 (2025-08-04)

- 视频新闻

-

- 图片新闻

-

医药网免责声明:

- 本公司对医药网上刊登之所有信息不声明或保证其内容之正确性或可靠性;您于此接受并承认信赖任何信息所生之风险应自行承担。本公司,有权但无此义务,改善或更正所刊登信息任何部分之错误或疏失。

- 凡本网注明"来源:XXX(非医药网)"的作品,均转载自其它媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责。本网转载其他媒体之稿件,意在为公众提供免费服务。如稿件版权单位或个人不想在本网发布,可与本网联系,本网视情况可立即将其撤除。联系QQ:896150040