口服降糖药北上广称王 四川、广东药企发力冲击首家过评 |

|

医药网4月24日讯 4月22日,易明医药发布公告称,子公司四川维奥制药的米格列醇片通过一致性评价,为该产品首家过评企业,此外,广东华南药业集团的格列齐特片一致性评价补充申请也已发件,有望成为首家过评。米内网数据显示,2019年重点城市公立医院终端口服降糖药市场规模增速接近9%,高于糖尿病用药增速6%的水平线。集采常态化后,过评的口服降糖药将迎来新的机遇与挑战。

75个品规18个产品过评,四川、广东药企潜力爆发

米内网数据显示,截至2020年4月23日,已过评的口服降糖药品规达75个,涉及产品18个,其中有12个产品(涉及14个品规)的过评企业仅有1家。

表1:4月至今过评的口服降糖药情况

来源:米内网MED中国药品审评数据库2.0

4月至今,格列美脲片、维格列汀片、盐酸二甲双胍缓释片、盐酸二甲双胍片再有企业过评,而米格列醇片出现了首家过评企业,为易明医药的子公司四川维奥制药。该产品在中国城市公立医院、县级公立医院、城市社区中心及乡镇卫生院(简称中国公立医疗机构)终端销售额超过2亿元,领军企业四川维奥制药市场份额为48.61%。易明医药在公告中提到,截至目前子公司四川维奥制药在米格列醇片一致性评价项目上投入研发费用约1380万元。米内网MED中国药品审评数据库2.0数据显示,浙江医药新昌制药厂的米格列醇片一致性评价补充申请也已审批完毕,若顺利获批则打破四川维奥制药独家过评的格局。

目前,广东华南药业集团的格列齐特片一致性评价补充申请也已发件,有望在最近迎来好消息,该产品申报一致性评价的企业仅有1家。广东华南药业集团是众生药业的子公司,截至目前过评产品包括了头孢拉定胶囊、氢溴酸右美沙芬片、盐酸乙胺丁醇片、异烟肼片、盐酸二甲双胍片。第二批全国集采中,广东华南药业集团的头孢拉定胶囊中标,拿下了北京、上海、广东等11个省市70%的采购量。众生药业在不断夯实传统中成药业务的基础上,近年来多管齐下发展化学药业务,积极参与化学药一致性评价、集采工作,同时也在布局创新药。公司在呼吸、NASH、眼科、肿瘤领域皆有创新布局,其中流感1类新药ZSP1273颇受业界关注,目前该产品已进入Ⅱ期临床,有券商预测该产品未来市场空间有望达到25.2亿元。而在非酒精性脂肪肝炎(NASH)领域,ZSP1601为国内第一个获批临床并具有全新作用机制的NASH创新药,未来若成功上市,将填补NASH领域空白。

32亿口服降糖药市场,北广上激烈交锋

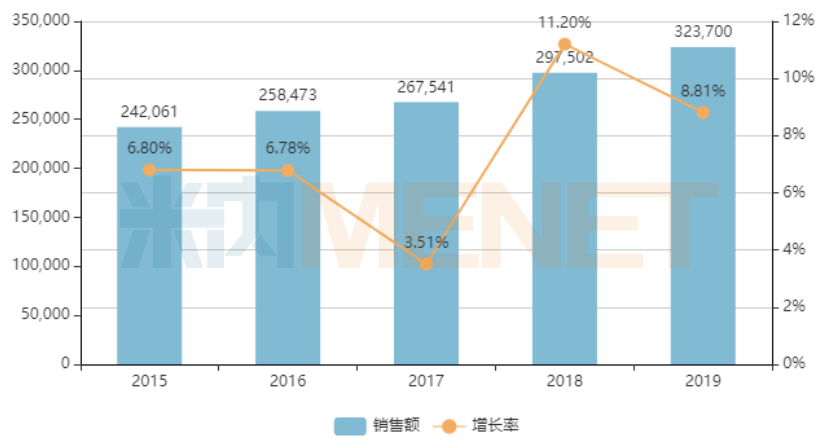

图1:重点城市公立医院终端口服降糖药的销售情况(单位:万元)

来源:米内网重点城市公立医院终端竞争格局

米内网数据显示,2019年重点城市公立医院终端口服降糖药市场规模上涨至32亿元,最近几年均保持较好的增速,而注射剂方面则增速缓慢,2017年-2019年均保持在1%~2%。

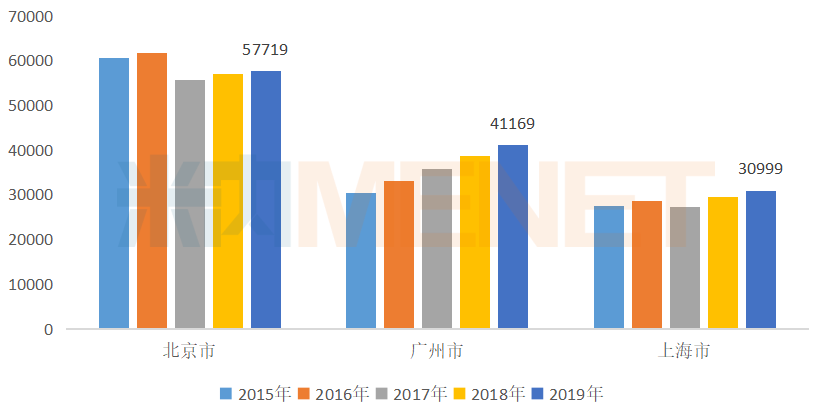

图2:TOP3城市口服降糖药销售情况(单位:万元)

来源:米内网重点城市公立医院终端竞争格局

在城市格局方面,口服降糖药TOP3城市分别为北京、广州、上海,2019年的销售额分别为5.8亿元、4.1亿元、3.1亿元。从2015年-2019年的年复合增长率来看,北京为负值,广州高于7%,上海在3%左右。

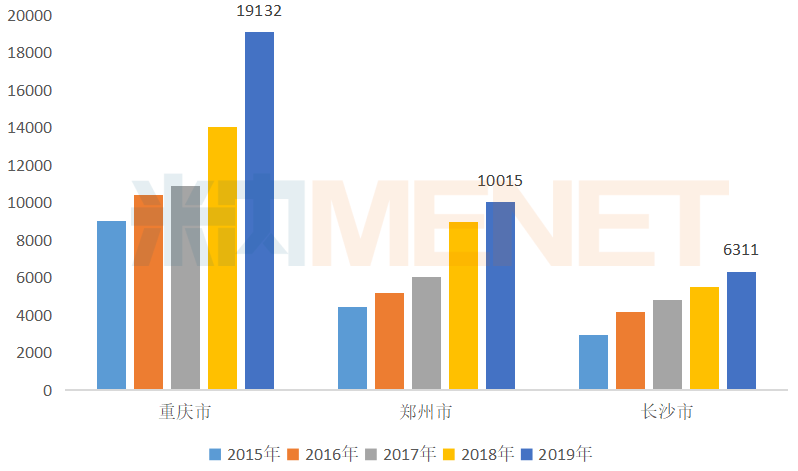

图3:年复合增长率超过20%的城市情况(单位:万元)

来源:米内网重点城市公立医院终端竞争格局

重庆、郑州、长沙成长潜力较好,2015-2019年的年复合增长率均超过20%,其中重庆、郑州在2019年踏入了亿元级别。此外,武汉、南京、成都、深圳、济南、沈阳、石家庄、西安、太原、长春10个城市2015年-2019年的年复合增长率均超过10%。

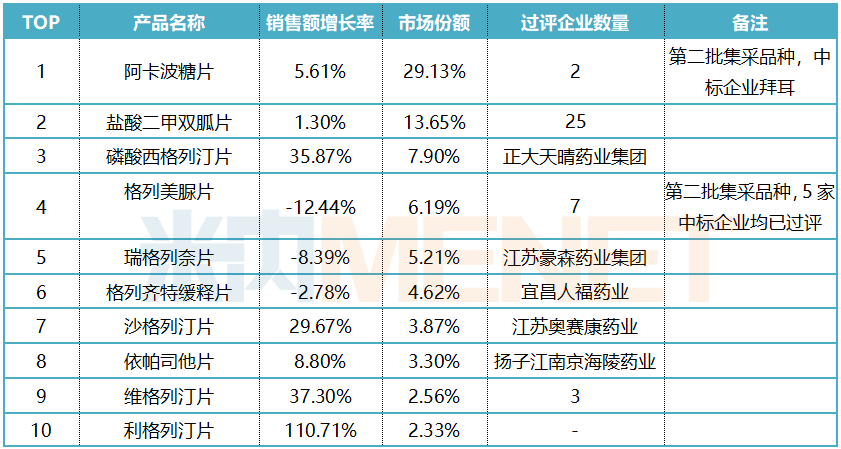

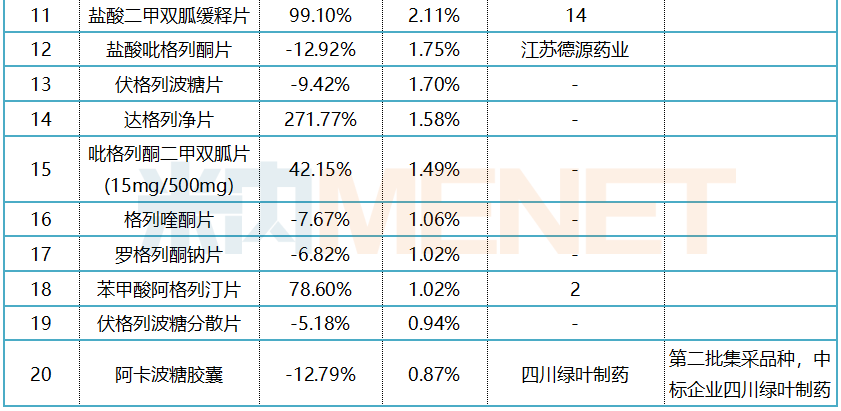

TOP20产品13个已过评,集采品种有望扭转颓势

表2:2019年重点城市公立医院终端口服降糖药产品TOP20

来源:米内网重点城市公立医院终端竞争格局

从TOP20产品来看,13个产品均已有企业过评,其中阿卡波糖片、阿卡波糖胶囊以及格列美脲片入选第二批集采,阿卡波糖片中标企业为拜耳,阿卡波糖胶囊中标企业为四川绿叶制药,而格列美脲片中标企业有5家,均为国内药企。

阿卡波糖是重磅口服降糖药,一直以来片剂主导市场,占比超过97%。阿卡波糖片主要竞争企业有拜耳、杭州中美华东制药,在重点城市公立医院终端,原研拜耳市场份额逐年下滑,2019年仅为69%,中标后拿下北京、广东等16个省市60%的采购量,市场份额有望回升,但能否回到当年的辉煌,有待继续观察。阿卡波糖胶囊是四川绿叶制药的独家产品,最近两年在重点城市公立医院终端增速有下滑的迹象,中标后拿下上海、江苏等15个省市60%的采购量,有了稳定的采购量,预计2020年能止住下滑态势。

格列美脲片排在TOP4,赛诺菲的市场领导地位突出,2015-2019年在重点城市公立医院终端市场份额保持在九成左右,目前该产品过评企业达7家,第二批集采中标企业均为国内药企,贵州圣济堂制药拿下广东、上海等7个省市80%的采购量,四川海汇药业(扬子江广州海瑞药业受委托生产)拿下北京、天津等6个省市80%的采购量,重庆康刻尔制药拿下四川、重庆等6个省市80%的采购量,山东新华制药拿下山东、湖南等6个省市80%的采购量,北京北陆药业拿下吉林、黑龙江等6个省市80%的采购量,可以预见,原研九成的市场地位将不保。

表3:TOP20中未有过评企业的产品情况

来源:米内网MED中国药品审评数据库2.0

TOP20产品中,有7个产品暂无企业过评,其中吡格列酮二甲双胍片(15mg/500mg)有两家企业的一致性评价补充申请在审评审批中;利格列汀片有3家企业的4类仿制上市申请在审,涉及企业有石药欧意药业、扬子江上海海尼药业、广东东阳光药业;达格列净片也有1家企业申报的4类仿制在审。苏州中化药品的伏格列波糖片一致性评价补充申请获批临床。

结语

近年来,我国糖尿病的发病率一直呈上升趋势,口服降糖药在临床的需求量也逐年攀升。在4+7带量采购阶段,过评的口服降糖药数量屈指可数,且未达到充分竞争状态,因此无缘入选也是意料之中。而在第二轮全国集采阶段,大品种阿卡波糖、格列美脲的过评企业数量已达到充分竞争态势,最终形成多家中标的局面,随着中标结果逐步落实,势必对2020年的市场格局产生新的影响。目前,随着越来越多的口服降糖药过评,集采也逐渐走向常态化,下一轮将有哪些品种入选?米内网将继续追踪报道。

注:米内网重点城市公立医院终端竞争格局样本覆盖北京、哈尔滨、长春、沈阳、天津、石家庄、太原、广州、深圳、郑州、重庆、武汉、长沙、上海、济南、杭州、南京、福州、成都、西安20个重点城市。

来源:米内网数据库、公司公告

审评数据统计截至2020年4月23日,如有错漏,敬请指正。

医药网新闻

- 相关报道

-

- 首项医疗保证畛域国度尺度宣布 来岁1月1日起施行 (2025-08-11)

- 西医药在基孔肯雅热的防控方面有何劣势?专家解答 (2025-08-06)

- 湖南颁布下层医疗卫生气希望构五类疾病药品推销清单 (2025-08-06)

- 湖南展开2025年度医疗机构制剂目次调整任务 (2025-08-06)

- 一般食物能“保健”“治病”?民间提示:这类鼓吹别信 (2025-08-05)

- 立异“数据要素×医保服务”利用解决方案 2025全国聪明医保年夜赛正式启动 (2025-08-05)

- 对于印发医务职员职业品德准则(2025年版)的关照 (2025-08-04)

- 年夜湾区边疆城市可使用香港父老医疗券的服务点增至16个 (2025-08-04)

- 互联网药品医疗东西信息服务立案治理规则(征求意见稿) (2025-08-04)

- 印发《根本医保基金即时结算包办规程(试行)》的关照 (2025-08-04)

- 视频新闻

-

- 图片新闻

-

医药网免责声明:

- 本公司对医药网上刊登之所有信息不声明或保证其内容之正确性或可靠性;您于此接受并承认信赖任何信息所生之风险应自行承担。本公司,有权但无此义务,改善或更正所刊登信息任何部分之错误或疏失。

- 凡本网注明"来源:XXX(非医药网)"的作品,均转载自其它媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责。本网转载其他媒体之稿件,意在为公众提供免费服务。如稿件版权单位或个人不想在本网发布,可与本网联系,本网视情况可立即将其撤除。联系QQ:896150040

|

| ||

|

|

| 解决便秘的偏方 | 女孩向往 |

|

|

| 婴儿出生时瞬间 | 西红柿养生功效 |