第八批集采15个品种生变!83亿大品种火爆 |

|

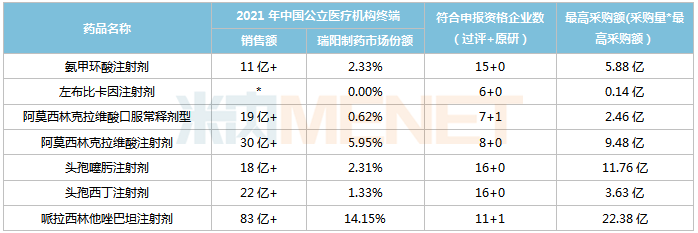

近段时间,不断有品种“压线”过评,获得第八批集采“入场券”。米内网数据显示,与正式文件发布时相比,有15个品种竞争格局生变,在3月24日(含)前有新企业过评/视同过评。符合申报资格企业数≥10的品种数增加3个至15个,哌拉西林他唑巴坦注射剂再迎4家过评企业;科伦、华海、奥赛康等企业有新品种“压线”过评,金城医药新增2大重磅注射剂,福安药业、石四药跻身过评品种数TOP10企业。

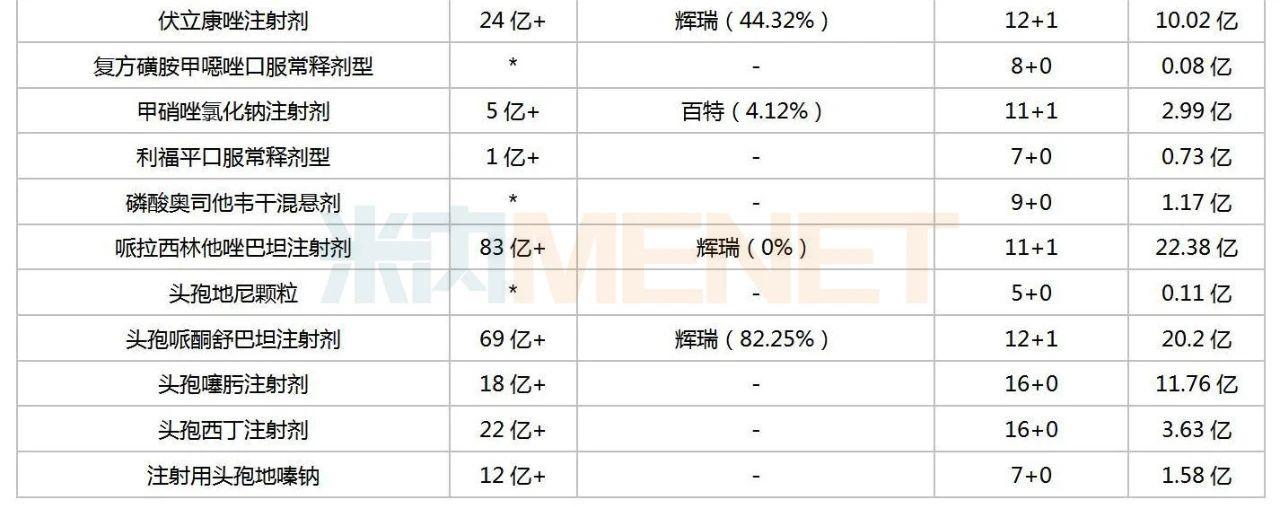

第八批集采有新企业过评的品种

注:销售额不分规格,低于1亿元用*代表;最高采购额以首年约定采购量*最高有效申报价计;过评企业含上市许可持有人等。

来源:米内网数据库、上海阳光医药采购网

新增3个!15个品种竞争激烈

与正式文件发布时(3月2日)相比,第八批集采符合申报资格企业数≥10家的品种又增加3个(原本为12个),生长抑素注射剂、丙氨酰谷氨酰胺注射剂均由原先的9家增加至10家,最多入围企业数由7家增加至8家;哌拉西林他唑巴坦注射剂由原先的8家增加至12家,最多入围企业数由6家增加至9家。

符合申报资格企业数达≥10家的品种(按集团计)

注:标红代表有新增过评企业

生长抑素可抑制生长激素、甲状腺刺激激素、胰岛素、胰高血糖素、胃酸等的分泌。米内网数据显示,近年来在中国城市公立医院、县级公立医院、城市社区中心以及乡镇卫生院(简称中国公立医疗机构)终端全身用激素类制剂(不含性激素和胰岛素)产品竞争格局中,注射用生长抑素稳居第二位。

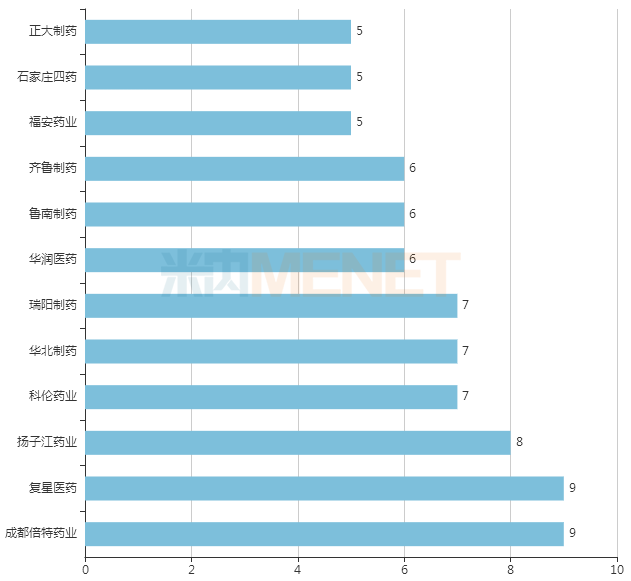

以首年约定采购量*最高有效申报价计,生长抑素注射剂最高采购额达6.44亿元。该产品由原研厂家默克主导市场(近年来市场份额均超过30%),正式开标时将是10家企业的“厮杀”,其中福安药业湖北人民制药于3月7日“压线”过评。

丙氨酰谷氨酰胺作为肠外营养支持制剂,适用于进行肠外营养支持的患者。在中国公立医疗机构终端血液代用品和灌注液通用名TOP10中,丙氨酰谷氨酰胺连续多年榜上有名。丙氨酰谷氨酰胺注射剂为第4个纳入国采的血液代用品和灌注液,最高采购额超过5亿元。该产品目前由原研厂家费森尤斯卡比华瑞制药主导市场,北京百美特生物的产品于3月21日“压线”过评。

甲硝唑氯化钠注射剂原本符合申报资格企业数11家,最多入围企业数为9家,新增1家企业后最多入围企业数不变,可见竞争将加大。该产品最高采购额接近3亿元,目前市场占比TOP3企业分别为四川科伦药业、石家庄四药、吉林津升制药。

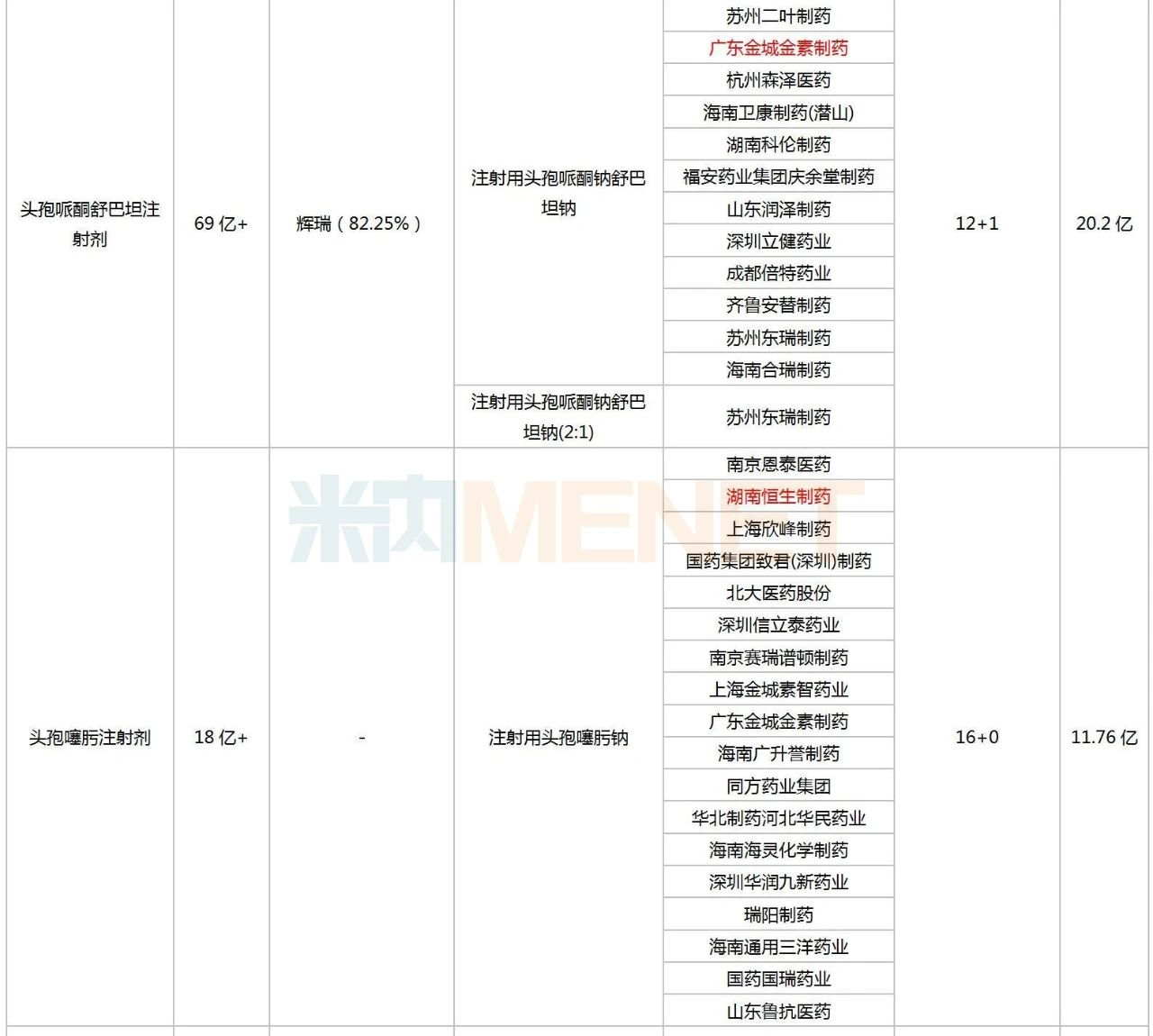

头孢哌酮舒巴坦注射剂符合申报资格企业数由原先的12家增加至13家,广东金城金素制药压线过评,最多入围企业数由9家增加至10家;阿加曲班注射剂、伏立康唑注射剂符合申报资格企业数由原先的10家增加至13家,最多入围企业数由8家增加至10家。

科伦、石四药、华海......“压线”过评

与正式文件发布时相比,齐鲁制药、科伦药业、石四药、华海药业、国药集团、康恩贝、福安药业、瑞阳制药、金城医药、奥赛康、海南海药、河北天成药业等多家企业新增过评品种。

其中,金城医药新增了2款重磅注射剂,为哌拉西林他唑巴坦注射剂及头孢哌酮舒巴坦注射剂,纳入第八批集采品种数由原先的2个增加至4个。从2021年中国公立医疗机构终端竞争格局看,金城医药在哌拉西林他唑巴坦注射剂、头孢哌酮舒巴坦注射剂的市场份额为0%,市场尚未开拓。

金城医药第八批集采品种

来源:米内网综合数据库

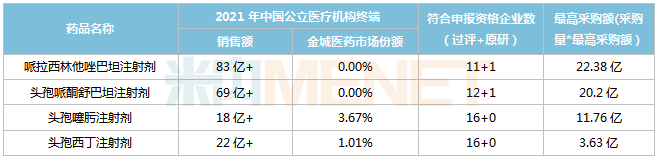

过评品种数≥5个的企业数(以集团计,下同)增加2个,为福安药业及石四药,与正大制药并列第十位;此外,TOP10企业中的科伦药业、瑞阳制药、齐鲁制药各新增1个过评品种,分别为头孢西丁注射剂、哌拉西林他唑巴坦注射剂、磷酸奥司他韦干混悬剂。

过评品种数≥5个的企业

福安药业压线新过评1个品种,以5个品种(均为注射剂)跻身过评品种数TOP10企业。从2021年中国公立医疗机构终端竞争格局看,福安药业在丙戊酸钠注射剂、生长抑素注射剂、奥硝唑注射剂、头孢哌酮舒巴坦注射剂4个品种所占份额均低于1%,市场待放量,其中头孢哌酮舒巴坦注射剂最高采购额达20.2亿元。

福安药业第八批集采品种

来源:米内网综合数据库

瑞阳制药压线新过评1个品种,以7个品种与华北制、科伦药业并列第四,公司在左布比卡因注射剂、阿莫西林克拉维酸口服常释剂型2个品种所占份额均低于1%,市场有待开拓。

瑞阳制药第八批集采品种

来源:米内网综合数据库

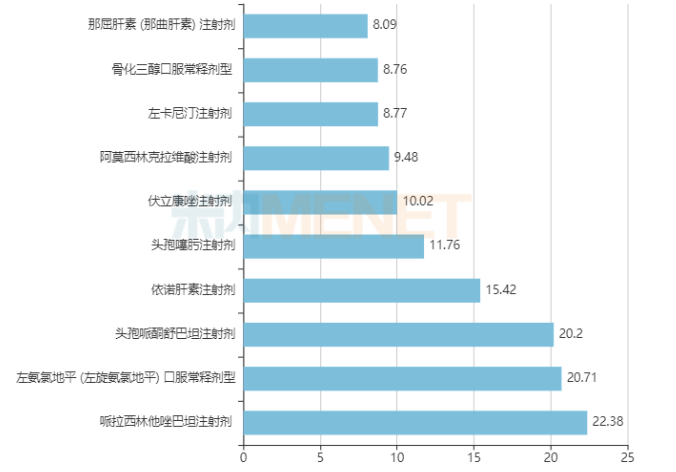

最高采购额TOP10品种,4个新增过评企业

第八批集采40个品种最高采购额合计达216亿元,其中有31个品种最高采购额均高于1亿元,占比超过70%;6个品种最高采购额超过10亿元,哌拉西林他唑巴坦注射剂、左氨氯地平(左旋氨氯地平)口服常释剂型、头孢哌酮舒巴坦注射剂均超20亿元。

有新增过评企业的15个品种,最高采购额均超过1亿元,其中哌拉西林他唑巴坦注射剂、头孢哌酮舒巴坦注射剂均超20亿元,头孢噻肟注射剂、伏立康唑注射剂均超10亿元,在最高采购额TOP10品种中分别排位第一、第三、第五、第六。

第八批集采最高采购额TOP10品种(单位:亿元)

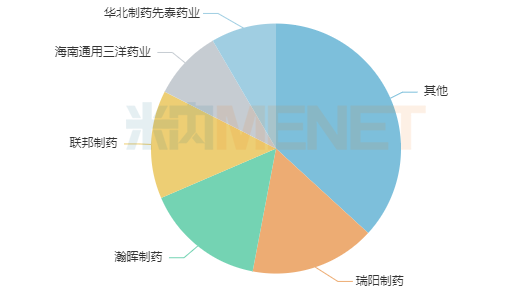

哌拉西林他唑巴坦注射剂新增4家过评企业,符合申报资格企业数由原先的8家增加至12家,最多入围企业数由6家增加至9家。这是一款青霉素类/β-内酰胺类的抗菌药,在中国公立医疗机构终端抗菌药产品竞争格局中,占领主导地位。

2022H1中国公立医疗机构终端哌拉西林他唑巴坦注射剂厂家TOP5

来源:米内网中国公立医疗机构药品终端竞争格局

目前纳入国采且已执行的青霉素类/β-内酰胺类抗菌药数量不多,受到集采降价的影响还不明显,但随着哌拉西林他唑巴坦注射剂、阿莫西林克拉维酸口服常释剂型、阿莫西林钠克拉维酸注射剂的纳入,青霉素类/β-内酰胺类抗菌药市场即将迎来大洗牌。

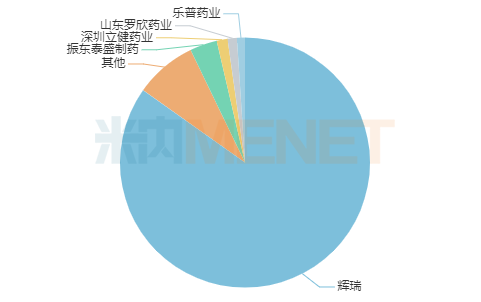

头孢哌酮舒巴坦注射剂新增1家过评企业,符合申报资格企业数由原先的12家增加至13家,最多入围企业数由9家增加至10家。该产品近年来在中国公立医疗机构终端头孢类抗菌药排名中,一直名列前茅。

2022H1中国公立医疗机构终端头孢哌酮舒巴坦注射剂厂家TOP5

来源:米内网中国公立医疗机构药品终端竞争格局

目前已有21个头孢类抗菌药纳入国采,其中4+7及扩围集采1个,第二批集采2个,第三批集采2个,第四批集采1个,第五批集采4个,第七批集采6个,第八批集采5个。注射用头孢呋辛钠、注射用头孢他啶、注射用头孢曲松钠等多个大品种集采执行后销售额出现下滑,排位不变或下滑。

第八批集采40个品种竞争格局

资料来源:米内网数据库、上海阳光医药采购网等

注:米内网《中国公立医疗机构药品终端竞争格局》,统计范围是:中国城市公立医院、县级公立医院、城市社区中心以及乡镇卫生院,不含民营医院、私人诊所、村卫生室;上述销售额以产品在终端的平均零售价计算。数据统计截至3月24日,如有疏漏,欢迎指正!

医药网新闻

- 相关报道

-

- 首款国产九价HPV疫苗在广东开打 (2025-10-17)

- 年夜型平面转运中间挪动病院长春交付 提升西南应急救治才能 (2025-10-16)

- 国度药监局对于修订人纤维卵白原阐明书的布告 (2025-10-15)

- 福建对于展开康复病种按床日付费任务的关照 (2025-10-15)

- 湖南做好2026年度城乡住民根本医疗保险参保缴费任务 (2025-10-15)

- 同一贵州省垣乡住民根本医疗保险报酬保证政策 (2025-10-15)

- 乳腺癌防治月存眷:破解耐药困局 专家呼吁为患者“减负” (2025-10-11)

- 进一步增强对定点批发药店药品“阴阳价钱”监测处理 (2025-10-11)

- 我国拟放慢推动中药打针剂上市后研讨评估 (2025-10-10)

- 国度药监局对于刊出胃肠胶囊标志物等5个医疗东西注册证书的布告 (2025-10-10)

- 视频新闻

-

- 图片新闻

-

医药网免责声明:

- 本公司对医药网上刊登之所有信息不声明或保证其内容之正确性或可靠性;您于此接受并承认信赖任何信息所生之风险应自行承担。本公司,有权但无此义务,改善或更正所刊登信息任何部分之错误或疏失。

- 凡本网注明"来源:XXX(非医药网)"的作品,均转载自其它媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责。本网转载其他媒体之稿件,意在为公众提供免费服务。如稿件版权单位或个人不想在本网发布,可与本网联系,本网视情况可立即将其撤除。联系QQ:896150040